中国社科院|资产负债表②中国政府负债规模评估

时间:2019-11-21 18:17:44 热度:37.1℃ 作者:网络

估算的中国政府资产负债表总规模

根据项目组估算,2016年—2017中国政府资产负债表的总规模,包括资产总额、负债总额和净资产总额。如表1。

表1 中国政府资产负债表的总规模(2016~2017年) 单位:亿元

资料来源:作者估算。

总负债规模及结构分析

从负债方的规模来看,政府负债的总规模也十分庞大。由于争议较大,社保基金缺口的金额在本文中是作为参考值引入,因此分析负债时需区分是否计入社保基金缺口。2010年—2017年,如果计入社保基金缺口,则中国政府总负债从约40万亿元增加到约80万亿元;如果不计社保基金缺口,则从约30万亿元增加至约70万亿元,平均看大致占GDP的比例约80%。二种情形下,政府负债7年间分别增长了约100%和约133%,可见政府负债的增速较快。负债规模方面,中国政府的直接显性负债规模较大,2010年—2017年,从约14万亿元增加到约31万亿元,增加超过一倍。中国政府的或有和隐性负债的规模也较大,当计入社保基金缺口时,从约26万亿元增加到约49万亿元,增长近88%;当不计入社保基金缺口时,从约17万亿元增加到约39万亿元。可见,中国政府的直接显性负债、或有和隐性负债的规模增长都较快,前者增长将近一倍,后者增长超过一倍(不计社保基金缺口)。

在总负债中占比方面,当计入社保基金缺口时,直接显性负债在总负债中的占比基本维持在35%左右;或有和显性负债在总负债中的占比基本维持在65%左右。当不计入社保基金缺口时,直接显性负债在总负债中的占比提高了近10个百分点,基本维持在45%左右;或有和隐性负债在总负债中的占比则降低约10个百分点,基本维持在55%左右。

可见,当不计入社保基金缺口时,中国政府的直接显性负债与或有和隐性负债在总负债中的占比大致为45%对55%的格局。考虑到我们对或有负债的处理是基于谨慎性原则,将所有或有负债都视作直接负债来处理,而实际中或有负债一般不会全部转化为直接负债,因此或有和隐性负债的规模在政府总负债中的占比应该更小一些。这样,可以认为不计入社保基金缺口时,直接显性负债与或有和隐性负债的规模基本相当。

当计入社保基金缺口时,情况发生了较大变化,直接显性负债与或有和隐性负债在总负债中的占比变为大致35%对65%的格局,即直接显性负债在总负债中的占比降至约三分之一,或有和隐性负债在总负债中的占比则升至约三分之二。由于社保基金缺口并不是或有负债而是直接隐性负债,因而在分析政府负债时必须全部考虑。因此,从整体结构上看,中国政府负债中或有和隐性负债应当是主要的部分,这是中国政府负债的一大特点。由于或有负债不可能都转化为直接负债,这意味着中国政府实际需要承担的负债规模应当远低于我们的估算值。

直接显性负债规模及结构分析

直接显性负债包括国债内债余额、地方政府直接负债、外债直接负债。

表2 直接显性负债构成(2010~2017)

来源:作者估算。

在直接显性负债中,规模最大的部分是地方政府直接负债。2010年—2017年,地方直接负债规模从近7万亿元增加到超过16万亿元,增加超过一倍,增速较快,在直接显性负债中占比从不到50%提高到约53%。

国债内债余额是直接显性负债中的另一个主要部分。2010年—2017年,国债内债余额的规模从近6.7万亿元增加到13.5万亿元,增加约90%,增速也较快,但低于地方政府直接负债的增速,在直接显性负债中占比则从约48%下降至约43%。

从内外债角度来看,直接显性负债中绝大部分是内债,外债仅占不到4%的比重。

分析可知,2010年—2017年,在直接显性负债中,地方政府偿还类债务的增加幅度超过国债余额的增加幅度,地方政府负债的占比超过国债余额,成为中国政府当前承担的最大规模的直接负债,也构成中国政府债务风险的最主要来源之一,这种负债结构上的变化必须引起重视。长期以来,由于1994年通过的预算法的限制,地方政府不得举借债务的观念深入人心。即使2011年审计署首次公布关于地方债的全面数据,得到更多关注的也只是带有或有负债性质的融资平台债务,还未能够对地方政府确定需承担的负债有足够的认识。估算表明,当前地方政府直接显性负债的规模已经非常巨大,在负债结构中的重要性也越来越强,必须十分关注这一点。

对或有和隐性负债的分析

或有和隐性负债包括准公共部门发行的债券、地方政府担保和救济类负债、国有金融机构不良资产相关负债、外债余额的其他部分,另外还需要加上社保基金缺口。

当不考虑社会保障基金缺口时,或有和隐性负债中规模最大的是准公共部门发行的债券,2010年—2017年,规模从近5.8万亿元增加至超过16万亿元,增长一倍以上,增速较快,在或有和隐性负债中的占比从约35%提高到约41%。其次是地方政府或有负债,规模从近3.8万亿元增加至8.6万亿元,增速较快,在或有和隐性负债中的占比约为22%。国有金融机构的不良资产规模增长较平缓,在或有和隐性负债中的占比从将近25%下降至约12%,降幅较大。外债或有负债则波动较大,特别是由于统计口径变化,2014年较2013年大幅增长,占或有和隐性负债总额的比重则从约20%变化至约25%。

如果将社保基金缺口计入,则或有和隐性负债中规模最大的负债开始变成社保基金缺口,但其占比不断下降,2014年开始准公共部门发行的债券占比重新回到第一位。其他负债占比的绝对数随之减小,排列次序不变。

准公共部门发行的债券实际上主要反映为政府信用,如果作为直接主体的政策性银行(包括国家开发银行)和中国铁路总公司在相应债券上发生偿债困难,那么政府几乎必然要承担相应的负债。虽然目前看政策性银行和中国铁路总公司财务状况比较良好,债券违约概率不大,但是由于这部分负债的规模庞大,其蕴含的风险不应忽视。

即使出于参考性目的,本文对社保基金缺口以不变规模引入分析,但社保基金缺口仍然体现了其在或有和隐性负债结构中的重要地位。并且,社保基金缺口以隐性养老金负债为主,随着中国社会逐渐进入人口老龄化,可以预见社会保基金缺口的规模将呈增长趋势,未来给政府财政带来的负担也将愈加沉重。可以说,社保基金缺口是未来中国政府最需要重视的风险因素。

地方政府或有负债达到8.6万亿元,增速很快,在直接显性负债的基础上,进一步增加了地方政府负债的总额,扩大了地方政府的。当然,这部分地方政府负债,全部由地方政府承担的可能性极小,并且根据2016年88号文的规定,2016年以后不可能全部由地方政府承担。基于此,地方政府或有负债所蕴含的实际风险也应该比我们的统计所反映的略小一些。不过,不应就此对地方政府负债的总风险盲目乐观,毕竟地方债中的直接显性负债蕴含的累积风险并不小。

国有金融机构的不良资产中,处理因历史问题所形成的不良资产而产生的损失,最终基本都是要由政府财政来承担。这部分损失目前消化的情况不明,但规模是既定的。新发生的不良资产规模较小,未来发展也比较有限,但相对而言不确定性较大,是未来更加需要注意的部分。

外债或有负债规模在统计口径变化后急剧增加,但只有在债务人发生偿还困难或违约的情况下,政府才有可能最后兜底。外债或有负债风险实现的可能性较低,但可能造成的影响不容忽视。对于任何可能的外债风险,中国政府都不应松懈警惕。

政府资产负债联合分析

单独对资产方的分析表明中国政府掌控着大量的能够用于抵御债务风险的资源,并且结构也较为合理,体现了中国政府较强的抵御债务风险的能力;而单独对负债方的分析则表明中国政府承担或可能需要承担大量的负债,并且一些负债的增长速度较快。要比较合理地研判中国政府的债务风险状况,必须将政府资产和政府负债综合起来进行分析。

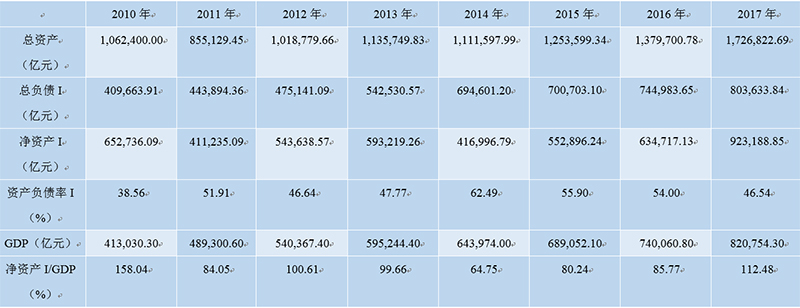

可以分别计算计入和不计入社保基金缺口等情况下,中国政府总资产、总负债和净资产的相对规模及变化趋势,由此能够从资产与负债总量的角度进行联合分析。

表3 资产负债总量分析I(2010~2017)

来源:国家统计局、作者估算。

表4 资产负债总量分析II(2010~2017)

来源:国家统计局、作者估算。

当计入社保基金缺口时,2010年—2017年间,中国政府的资产负债率,即总负债对总资产的比率,虽然有所波动变化,但平均看来基本维持在50%上下的水平,最低时不到40%;最高时也仅略超过60%。也就是说,中国政府的资产负债率一直处于较低的水平,政府总资产完全可以覆盖政府总负债,并且还有较大空间。与此相应的是,中国政府的政府净值波动较剧烈,与当年GDP的相对比例变动较大,但平均来看,大致占GDP的80%以上。这意味着中国政府在扣除匹配总负债的相应资源之外,还掌握着许多可供利用的资源,保留着应对风险的较好的弹性和灵活性。若不计入社保基金缺口,则资产负债率进一步降低、净资产与GDP的比例进一步提高,境况更优。

同样地,这也是基于将或有负债全部视作直接负债得到的比较结果,而政府或有负债几乎不可能都转化直接负债,我们计算的总负债应视作中国政府负债的最大可能值,而实际的政府总负债规模应小得多。因此总的看来,从总量的角度看,中国政府的总资产完全可以覆盖总负债且还有较大空间。只需审慎处理,中国政府即可有效应对债务风险。

当只考虑较具流动性的资产时,情况与考虑总资产时有了很大不同。2010年—2017年,如果计入社保基金缺口,平均来看,中国政府的总负债与总流动资产的比率超过了100%的水平,最高超过125%;最低也接近87%。这说明当只考虑较具流动性的资产时,中国政府资产很难覆盖所有的政府负债,出现了风险敞口。

即使不考虑社保基金缺口,情况也没有很大好转。不考虑社保基金缺口时,2010年—2017年,平均来看,中国政府的总负债与总流动资产的比率接近85%的水平,最高超过95%,最低也接近80%。这说明中国政府掌控的抵御债务风险能力最强的资源,已经大部分用于匹配政府负债,所余留的回旋空间比较小;一旦发生较大波动,政府可能难以及时进行应对。

当或有负债只有部分转换为直接显性负债时,中国政府面临的债务风险状况有了较大改善。

不计社保基金缺口时,当或有负债转化率为25%时,2010年—2017年平均来看,转换后的总负债与流动资产比率基本维持在50%左右的水平,此种情形下政府面临的风险较低,与总量分析时的情况类似。当或有负债转化率为50%时,转换后的总负债与流动资产比率大致为60%左右的水平,此种情形下政府面临的风险也较低,但需要引起注意。当或有负债转化率为75%时,转换后的总负债与流动资产比率大致为70%左右的水平,此种情形下政府面临的风险比前两种情形更高,但依然在可控范围内。

如果计入社保基金缺口,债务风险有所提高。当或有负债转化率为25%时,2010年—2017年平均来看,转换后的总负债与流动资产比率达到接近70%的水平;当或有负债转化率为50%时,转换后的总负债与流动资产比率达到接近80%的水平;当或有负债转化率为75%时,转换后的总负债与流动资产比率达到超过90%的程度。

综合看来,当或有负债转化率在50%及以下时,若不考虑社保基金缺口,中国政府面临的债务风险较低;即使考虑社保基金缺口,至少也处于可控范围之内。当或有负债转化率超过50%时,即使不考虑社保基金缺口,也必须关注债务风险;如果考虑社保基金缺口,债务风险已经开始触及危险区域。当或有负债转化率达到甚至超过75%时,不考虑社保基金缺口,必须开始警惕债务风险;如果考虑社保基金缺口,债务风险已经相当大了。

当然,以上分析没有考虑负债的期限结构,仅以流动性资产去匹配所有期限的负债,客观上具有放大风险的趋势。以社保基金缺口为例,虽然是否计入负债考虑会大幅影响对风险的分析结果,但是社保基金缺口毕竟是一项在长期才会明显体现出来的负债,不可能在短期就全部兑现。

总结

我们的分析结果显示,若单从资产方看,中国政府整体的资产规模十分巨大,结构也比较合理,对于抵御债务风险比较有利。若单从负债方看,中国政府负债的规模也较大,若与GDP比较则已经超过60%的警戒线,蕴含的风险较大。整体上,政府负债的结构以或有和隐性负债为主,这一方面降低了债务风险的大小,另一方面也增加了债务风险的不确定性。

我们对中国政府整体的资产和负债联合分析的情况表明,从总量上看,无论是否计入社保基金缺口,当前中国政府整体的总资产都可以完全覆盖总负债且还有较大空间,中国政府拥有足够的抵御债务风险的能力,只需审慎处理,就能有效应对债务风险。

从流动性角度考虑,即仅考虑政府资产中最具流动性的资产与政府负债的匹配情况,则无论是否计入社保基金缺口,中国政府整体的资产负债率都有较大提高。但是只对资产进行限制并不全面,会扩大债务风险,因为流动性资产所应当匹配的,并非是全部负债。在数据可得性限制的情况下,进一步对或有负债按不同转化率转化为直接负债时的情况,进行了资产负债联合分析。结果表明,从流动性资产角度看,当或有负债转化率在50%及以下时,中国政府面临的债务风险都较低;当或有负债转化率超过50%但在75%以下时,中国政府面临的债务风险都在可控范围内运行;当或有负债转化率达到75%时,债务风险开始突破临界点,进入到危险的区域,需要引起高度关注。

(本报告是中国社会科学院财政税收研究中心《中国政府资产负债表研究》项目组的系列成果之二,梁志华参与了数据更新工作。《中国政府资产负债表2019》部分内容见《财经智库》2019年第5期,报告全文社会科学文献出版社即将出版)